Per un collezionismo trasparente

di Franco Broccardi

Pubblicato su ÆS Arts+Economics n°2, Ottobre 2018

Collezionisti puri e impuri

Cominciamo dalla sfera privata. L’acquisto di opere d’arte d’antiquariato o da collezione non genera alcun tipo di deducibilità in capo all’acquirente persona fisica. Non rientrando nella sfera di una attività professionale imprenditoriale commerciale non è prevista alcuna agevolazione relativa all’acquisto di opere d’arte. D’altro canto, in linea di principio, la vendita di opere d’arte o d’antiquariato da parte di un privato collezionista non è soggetta a tassazione, tuttavia per beneficiare di tale esclusione la cessione deve possedere alcune caratteristiche peculiari quali la totale estraneità a qualsivoglia attività di impresa e che sia stata posta in essere in modo occasionale.

È quindi necessario che il requisito dell’occasionalità venga costantemente mantenuto perché, qualora venisse meno, potrebbe far concorrere il provento derivante dalla vendita alla formazione di reddito e qualificarsi come attività d’impresa. Attività d’impresa che è comunque esclusa tutte le volte che un privato si trovi a vendere delle opere d’arte ricevute in successione o donazione; tale esclusione ricorre sia che la vendita sia posta in essere in un unico blocco o che avvenga nel corso del tempo, anche nei confronti di acquirenti diversi e indipendentemente dall’ammontare degli introiti percepiti.

Concludendo: occorre pertanto verificare se l’attività posta in essere dal collezionista è assimilabile a quella di un mercante d’arte che si rivolge a un mercato esterno oppure a quella del mero collezionista privato che esercita la sua attività prevalentemente o orientata al soddisfacimento personale della raccolta di opere d’arte e al conseguente scambio e rivendita delle stesse nel corso del tempo.

Il negozio composto da acquisto e successiva rivendita da parte di un collezionista, anche on line, secondo la sentenza n. 826 depositata dalla CTR Toscana in data 9 maggio 2016, non rientra nell’attività imprenditoriale in quanto carente dei requisiti di professionalità e di specifica organizzazione economica e mancanza di fine di lucro «la distinzione tra il collezionista e il mercante d’arte, si basa sulla presenza o meno delle finalità commerciali e speculative tipiche del solo mercante d’arte. Il collezionista, dunque, rimane tale fino a quando non assume le caratteristiche dell’imprenditore abituale».

La sentenza in sé non è particolarmente illuminante e, anzi, quasi lapalissiana (sei A finché sei A e non sei B) nella quale si evidenzia la differenza tra il collezionista e il mercante: per collezionista si intende l’appassionato di un determinato bene che, per proprio piacere, attiva una serie di scambi finalizzati al completamento della propria collezione oppure non avere come scopo il guadagno, ma la disponibilità liquida per altre necessità o per acquistare un’altra opera d’arte che più l’appassiona mentre per mercante, invece, si intende il soggetto che fa di tali scambi una propria attività, finalizzata non al completamento della collezione, bensì all’introito di denaro, ha un fine lucrativo, speculativo.

Il gioco è tutto qui. Facile? Per nulla. La realtà è che tutto questo è nebuloso e, al di là delle norme, delle interpretazioni, delle circolari e dei pareri, interpretabile. Quali sono i confini tra collezionismo e commercio nessuno lo sa e niente è mai troppo chiaro: ogni risposta può essere giusta e sbagliata come nel paradosso del gatto di Schrödinger1 che vivo e morto allo stesso tempo, fino a prova contraria. Allora? Allora tocca fare squadra. Collezionisti, galleristi, case d’asta e anche gli artisti. Un mercato che funziona lo fa per tutti e, se funziona, pure lo Stato ne trarrà vantaggio.

Quindi serve cambiare paradigma, trovare norme precise che da un lato assicurino certezza del diritto e negli scambi, che tranquillizzino il mercato facendo così emergere attività che al momento sfuggono all’erario e quindi, oltretutto, allargando la base imponibile. Occorre ripensare il sistema e ripensarlo diversamente.

Nei numeri scorsi abbiamo accennato ad alcune ipotesi. Lo stato di fatto di tali riforme è negli incontri che si sono già svolti presso l’Ufficio Centrale Normativa dell’Agenzia delle Entrate e promossi dal BBS-Lombard, ALES-Mibact e CNDCEC durante i quali abbiamo formulato una serie di norme che speriamo possano essere oggetto della prossima legge di bilancio2 e per le quali riprenderemo i colloqui in autunno.

Non succede, ma se succede: il passaggio generazionale

Non sono solo gli scambi a turbare i sonni dei collezionisti. Il passaggio generazionale di un patrimonio artistico è un momento delicato caratterizzato dalla trasformazione di una collezione da passione e volontà di un singolo compratore/ collezionista a vero e proprio asset ereditario di valore da gestire, amministrare e proteggere. Il problema principale del passaggio generazionale del patrimonio artistico può essere il mantenimento della sua integrità e della sua conservazione poiché, in caso di smembramento, potrebbe perdere di valore sia artistico che economico. L’idea del passaggio è sempre umanamente complicata. L’aspetto fiscale è chiaramente secondario ma non per questo irrilevante e allora conviene porre l’attenzione agli strumenti disponibili per gestire anche sotto questo profilo un momento così delicato.

Il trust e le imposte di successione

La struttura di un trust in ambito di passaggio generazionale del patrimonio artistico prevede che un collezionista (disponente) trasferisca la propria collezione ad un affidatario (trustee) affinché quest’ultimo la amministri e gestisca preservandone l’unitarietà nel tempo, in maniera autonoma e dinamica, nell’interesse di uno o più eredi. Un collezionista può costituire un trust per conferirvi l’intera collezione per evitare che venga frammentata tra gli eredi perdendo valore, ovvero nominare beneficiario un erede con competenze artistiche, senza lesione di legittima.

Il trust determina la segregazione dei beni rispetto al patrimonio personale del disponente con riguardo a quello dell’intestatario dei beni (trustee).

Quando il collezionista trasferisce al trustee le opere che intende segregare in trust ne perde la proprietà a favore del trustee, che diventa a tutti gli effetti il vero proprietario di questi beni. Il trustee è, tuttavia, un proprietario fiduciario e, pertanto, deve impiegare quanto gli viene trasferito esclusivamente secondo le disposizioni dell’atto istitutivo di trust.

Ai fini fiscali però, sono considerati illegittimi i trust che sono istituiti e gestiti per realizzare una mera interposizione nel possesso dei beni; pertanto i beni facenti parte del patrimonio del trust non possono continuare ad essere a disposizione del disponente né questi può beneficiare dei relativi redditi.

Il trust può essere stabilito anche per il raggiungimento di uno scopo quale la conservazione e valorizzazione del patrimonio artistico secondo criteri di efficienza. In tal caso il trust risulta soggetto a un vincolo di destinazione, pertanto la collezione che lo compone può essere utilizzata per ottenere dei redditi che, oltre a coprire i costi di manutenzione e preservazione di valore, producano liquidità per garantire la sostenibilità ed autosufficienza del trust nel tempo.

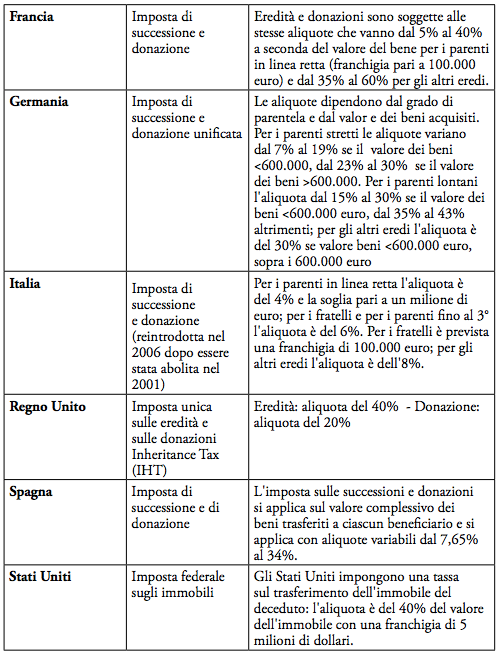

Tabella di confronto imposte di successione e donazione in altri stati Ue e Stati Uniti

Dal punto di vista fiscale, il trasferimento delle opere d’arte a favore di un trust italiano, formalizzato in Italia durante la vita del collezionista con la donazione, sconta l’imposta di donazione sempre con le aliquote del 4%, del 6% o dell’8% (a seconda della relazione o meno di parentela o di affinità esistente tra il collezionista e i beneficiari del trust con la applicazione delle relative franchigie); aliquote che si applicano sul valore di mercato delle opere d’arte.

Invece, se il collezionista non pianifica la sua successione, al momento del decesso, gli eredi pagheranno l’imposta sulle successioni, con le stesse aliquote, ma solo sul 10% del valore dell’asse ereditario al netto delle franchigie3. Il trust successorio con beneficiari i discendenti in linea retta del disponente godono di una franchigia di un milione di euro per ogni beneficiario e un’aliquota del 4% sul maggior valore che rispetto agli altri Stati UE risulta essere più vantaggiosa. Negli altri paesi Europei le soglie di esenzione sono di gran lunga più basse e le aliquote più elevate.

Le fondazioni

Le Fondazioni d’arte sono istituti con vincoli di scopo nella forma di enti privati no profit, dotati di un patrimonio e di un organo di governo il cui obiettivo è utilizzare al meglio i mezzi finanziari a disposizione per preservare il valore del patrimonio artistico. Permettono la fruizione al pubblico di collezioni private e si affiancano alla realtà museali istituzionali italiane. Il compito delle fondazioni è la promozione e conservazione di collezioni e la raccolta fondi utile a sostenere nel tempo l’attività culturale e a finanziare i progetti più ambiziosi, evitando di ricorrere ad altre forme come le sponsorizzazioni. Vi sono molte fondazioni nate per iniziativa di un artista che, oltre a raccogliere un nucleo significativo delle proprie opere, sono un centro di sviluppo per l’arte.

Società benefit

Le società Benefit sono una nuova forma societaria introdotta nell’ordinamento italiano dalla Legge di Stabilità 2016 che coniugano gli obiettivi di profitto e lo scopo di avere un impatto positivo sulla società e sulla biosfera. Si tratta di società a scopo di lucro che esercitano un’attività economica e perseguono contemporaneamente una o più attività di beneficio comune, operando in modo responsabile e sostenibile mentre distribuiscono gli utili. Le finalità sociali perseguite devono essere inserite nello statuto societario come oggetto sociale e vanno monitorate attraverso relazioni annuali di valutazione complessiva dell’impatto generato verso un ampio profilo di stakeholder e del raggiungimento dell’obiettivo prefissato. Tali società hanno precise regole di gestione amministrativa. Infatti, devono essere amministrate individuando i soggetti responsabili del perseguimento dell’obiettivo comune, bilanciando l’interesse dei soci con quello di coloro sui quali l’attività sociale ha impatto. Il vantaggio di questo tipo di società è poter usare la denominazione «Società Benefit» nei titoli emessi e in tutte le documentazioni verso terzi, ottenendo quindi un riconoscimento reputazionale di trasparenza. Sono una valida alternativa ai trust e alle fondazioni per la pianificazione del passaggio generazionale atto a conservare il valore di patrimoni familiari integrati.

Altri strumenti

Esistono altri due strumenti che vengono utilizzati per la pianificazione del passaggio generazionale di collezioni d’arte, pur non nascendo per tale scopo specifico. Il primo è il mandato fiduciario senza intestazione, contratto tra società fiduciarie e clienti dove la fiduciaria assume l’amministrazione di opere d’arte, ovunque localizzate, per conto dei fiducianti senza assumerne la custodia. Tale istituto permette a chi detiene all’estero opere d’arte di ovviare alla denuncia in dichiarazione dei redditi. Il secondo è la donazione con riserva di disporre che permette al donante di un bene il diritto di cambiare idea sulla destinazione del bene stesso se il disegno successorio o le sue aspettative non dovessero essere state rispettate. Tale diritto di riserva cessa alla morte del donatore ma permette maggiore flessibilità di vincolo di donazione. Affiancando a tale istituto il mandato fiduciario senza intestazione si può obbligare il donatario ad accettare istruzioni sulla disposizione dei beni, quali il vincolo a conservare i beni oppure a non venderli.

Il collezionismo si evolve

Le cose cambiano. Il mondo tutto. Cambiamo noi che siamo passati dallo zucchero filato al mojito, cambia il mercato dell’arte. E non parlo delle questioni della sua finanziarizzazione, la carica degli art advisor, la caccia alle opere d’arte come buon investimento che le probabilità vicine a quelle della caccia all’unicorno o, meglio, a Big Fish che qualcuno bravo e fortunato alla fine invece ha preso nella sua rete. Mi riferisco invece ai nuovi modi di collezionare, a un mercato in cui le somme investite non devono essere per forza mirabolanti ma accessibili.

Crowdfunding, trust di scopo, fondi e altri strumenti se adeguatamente gestiti possono mettere in moto un volano straordinario permettendo a nuovi soggetti di poter accedere a un mercato.

Qualche mese fa 25.000 persone hanno acquistato tramite una piattaforma online il Busto di Moschettiere di Picasso. 40.000 quote da € 42 ciascuna. Valore dell’operazione: oltre € 1.600.000; tempo in cui le quote sono andate esaurite: tre giorni. La tela è ora esposta a Ginevra in attesa di decidere tutti assieme, le prossime destinazioni. Una operazione di questo tipo riassume crowdfunding, mecenatismo, fruizione pubblica. È solo un esempio ma questo genere di operazioni dovrà essere immaginato e, per quanto possibile, favorito da politiche pubbliche stimolanti. Il collezionismo, la voglia di collezionare, di investire in arte ha necessità di strumenti nuovi e di un atteggiamento pubblico, che si concretizza nelle politiche fiscali, che favoriscano l’ampliamento della base di cui si forma il mercato.

Tutto questo, per assurdo, favorirà anche gli effetti finanziari del mercato, quelli su cui si poggiano gli investimenti in arte, che piacciano o meno. Perché trasparenza delle transazioni, sicurezza nel mercato, tracciabilità dei passaggi di proprietà sono elementi su cui ogni investimento si fonda, corollario indispensabile dell’incremento di valore di un’opera come di un titolo. Anche su questo occorrerà lavorare.

Franco Broccardi è dottore commercialista, partner dello studio BBS-Lombard e fondatore di ÆS. Per il CNDCEC coordina il gruppo di lavoro Economia e cultura ed è membro del gruppo di lavoro Arte e Cultura dell’Associazione Economisti e Giuristi Insieme costituita dal Consiglio Nazionale del Dottori Commercialisti ed Esperti Contabili, dal Consiglio Nazionale Forense e dal Consiglio Nazionale del Notariato.

Note

(1) Si possono anche costruire casi del tutto burleschi. Si rinchiuda un gatto in una scatola d’acciaio insieme alla seguente macchina infernale (che occorre proteggere dalla possibilità d’essere afferrata direttamente dal gatto): in un contatore Geiger si trova una minuscola porzione di sostanza radioattiva, così poca che nel corso di un’ora forse uno dei suoi atomi si disintegrerà, ma anche, in modo parimenti probabile, nessuno; se l’evento si verifica il contatore lo segnala e aziona un relais di un martelletto che rompe una fiala con del cianuro. Dopo avere lasciato indisturbato questo intero sistema per un’ora, si direbbe che il gatto è ancora vivo se nel frattempo nessun atomo si fosse disintegrato, mentre la prima disintegrazione atomica lo avrebbe avvelenato. La funzione Ψdell’intero

sistema porta ad affermare che in essa il gatto vivo e il gatto morto non sono degli stati puri, ma miscelati con uguale peso. E. Schrödinger: Die gegenwärtige Situation in der Quantenmechanik [La situazione attuale della

meccanica quantistica], Die Naturwissenschaften 23 (1935)

(2) Franco Broccardi (2018), Un nuovo mercato è possibile!, in ÆS Arts+Economics, n° 1

(3) Per presunzione le opere d’arte, anche se non indicate nella dichiarazione di successione, sono soggette all’imposta sulle successioni solo per importo pari al 10% del valore dell’asse ereditario netto. Ne consegue un vantaggio di carattere fiscale nel caso in cui il loro valore di mercato sia notevolmente superiore che, in tal modo, verrebbero, se non quasi del tutto, largamente esentati da imposizione. E’ tuttavia importante notare che la forfetizzazione al 10% trova applicazione solo qualora le opere siano detenute in abitazioni private, escludendo così dall’agevolazione le collezioni custodite in caveaux, depositi, ecc.. Ovviamente è possibile comprovare che nell’asse ereditario siano ricompresi gioielli e beni artistici per un valore inferiore al 10% dell’asse ereditario netto, presentando un inventario dettagliato redatto secondo regole precise.